과세사업자는 크게 일반과세자와 간이과세자로 구분됩니다.

오늘은 일반과세자와 간이과세자의 차이와 어떤 걸 선택하면 유리할지 확인해 보도록 하겠습니다.

일반과세자

연 매출액이 1억 400만 원 이상인 사업자로, 10%의 부가가치세율을 적용받습니다. 일반과세자는 매출세액과 매입세액을 계산하여 부가가치세를 신고 및 납부합니다.

연간 매출액 1억 400만 원 이상(2024년 7월 1일부터)이 예상되거나 간이과세가 배제되는 업종 또는 지역에서 사업을 하고자 하는 경우에는 일반과세자로 등록합니다.

간이과세자

연 매출액이 1억 400만 원 미만인 사업자로 일반과세자보다 낮은 부가가치세율을 적용받으며 세금계산 및 신고 절차가 간소화됩니다.

간이과세자는 1.5%~4%의 낮은 세율이 적용되지만 매입액(공급대가)의 0.5%만 공제받을 수 있습니다.(의제매입세액공제 불가)

*공급대가=공급가액+부가세10%

간이과세자의 부가세

간이과세자의 해당 과세기간(1.1~12.31) 매출액(공급대가)합계가 4,800만 원 미만이면 납부의무를 면제합니다.

단, 신규사업자 또는 휴업자, 폐업자 및 과세기간 중 과세유형을 전환한 사업자는 매출액(공급대가)을 12개월로 환산한 금액을 기준으로 부가세 납부 면제 여부를 확인합니다. (부가가치세법 제69조)

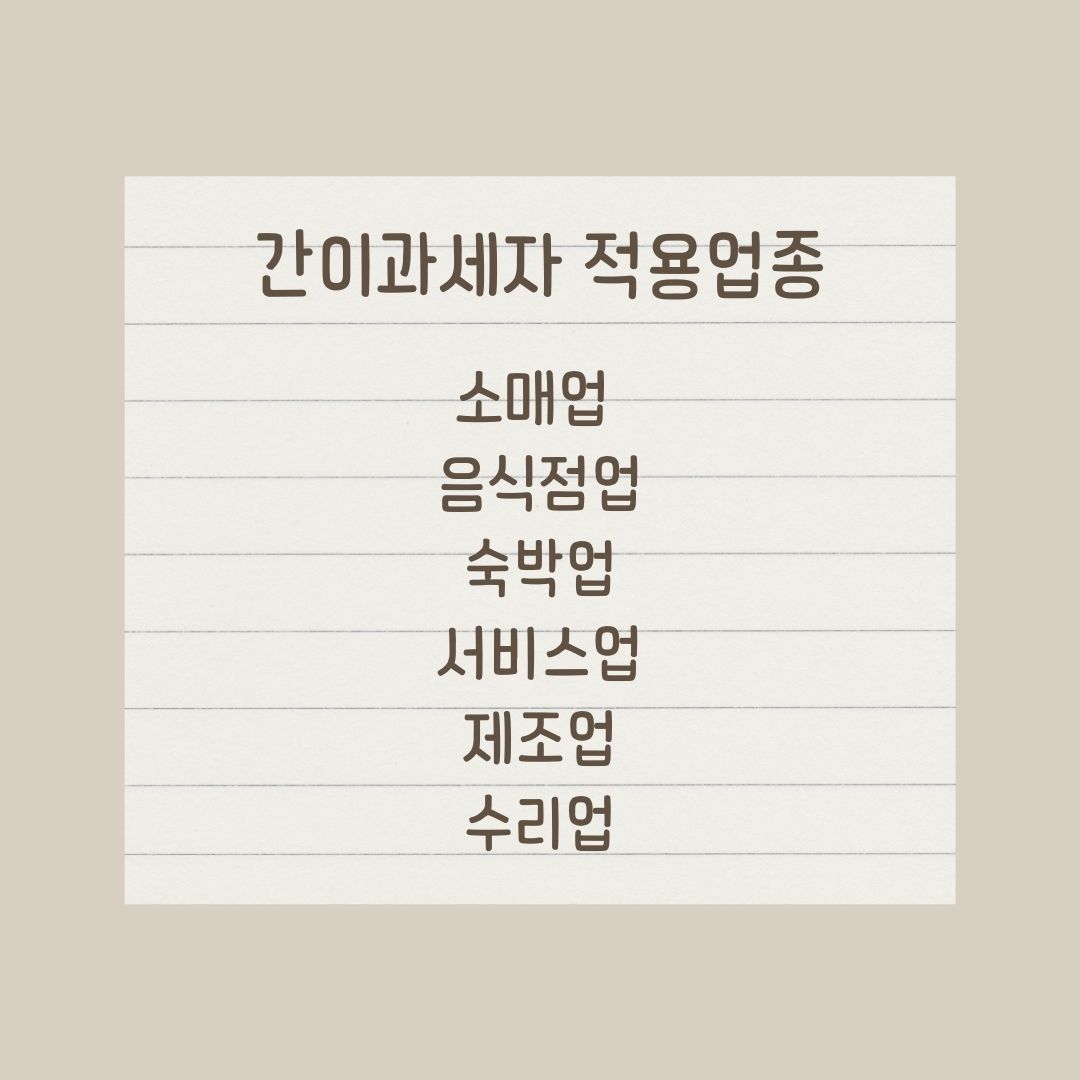

간이과세자 적용 업종

간이과세자가 될 수 있는 업종은 다음과 같습니다.

1. 소매업 : 식료품점, 옷가게, 편의점 등 상품을 직접 판매하는 소매업

2. 음식점업 : 일반 음식점, 카페, 분식점 등 음식과 음료를 판매하는 업종

3. 숙박업 : 모텔, 여관, 게스트하우스 등 숙박서비스를 제공하는 업종

4. 서비스업 : 미용실, 세탁소, 택시업, 대리운전 등 일정 규모 이하의 소규모 서비스업종

5. 제조업 : 소규모 공방, 제빵점 등 직접 제조한 상품을 판매하는 업종

6. 수리업 : 가전제품 수리, 자전거 수리 등 수리 관련 업종

간이과세자 배제 업종

일부 업종은 간이과세자 제도의 혜택을 받을 수 없습니다. 해당 업종은 고도의 전문성이 요구되거나 과세 관리가 엄격하게 필요한 업종입니다. 배제 업종은 다음과 같습니다.

1. 부동산 임대업 중 일부(고가 부동산 임대)

2. 전문직(변호사, 세무사, 회계사, 의사, 약사, 노무사, 법무사 등)

3. 부가가치세가 면제되는 업종(일부 의료, 교육 서비스 등)

간이과세자 유의사항

1. 간이과세자는 연매출 1억 400만 원 이상이 되면 일반과세자로 전환됩니다.

2. 연매출 4,800만 원 미만인 사업자는 세금계산서 발급이 불가하지만 직전연도 연매출액 4,800만 원 이상인 경우 세금계산서 발급이 가능합니다. 단, 매출이 8,000만 원 이상인 경우 세금계산서 발행이 의무입니다.

3. 부동산 임대업, 유흥 관련 업종은 4,800만 원 미만일 때 간이과세가 적용됩니다.

4. 간이과세자는 연간 1회(1월 25일) 부가세 신고를 하지만 상반기(1월1일~6월 30일)에 세금계산서를 발행한 경우 일반 과세자와 동일하게 연간 2회(1월25일, 7월25일) 부가세 신고를 합니다.

위와 같이 소규모 개인사업자로 연간 1억 400만 원 미만이며 세금신고의 간편한 절차를 원하신다면 간이과세자가 유리할 것으로 보입니다.

'세무' 카테고리의 다른 글

| AI 시대, 세무사와 회계사는 정말 대체될까? (0) | 2025.01.02 |

|---|---|

| 2024 연말정산 : 미리보기 방법부터 엑셀계산기 무료 다운로드까지 (0) | 2024.11.24 |

| 의료비·교육비·기부금 세액공제 가이드 및 엑셀 계산기 무료 다운로드 (0) | 2024.11.24 |

| 주택마련저축·임차차입금·장기주택저당차입금 소득공제 조건과 한도 (0) | 2024.11.24 |

| 면세사업자와 과세 면세 겸업사업자가 꼭 알아야 할 유의사항(계산기 다운로드) (0) | 2024.11.17 |